讯,证券时报数据宝统计显示,6月17日共有44只个股上榜龙虎榜,其中,1只个股前五大买卖营业部中出现沪股通专用席位的身影。

讯,证券时报数据宝统计显示,6月17日共有44只个股上榜龙虎榜,其中,1只个股前五大买卖营业部中出现沪股通专用席位的身影。

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

期货日报

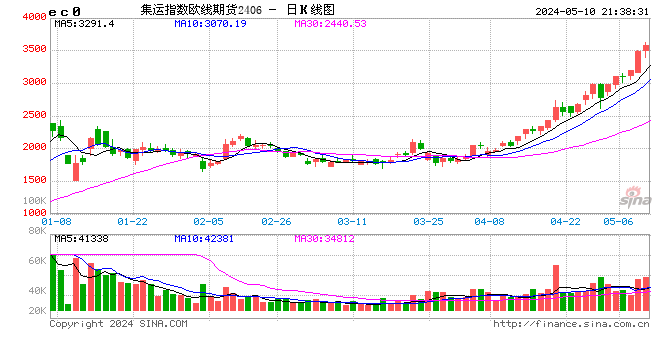

本周集运指数(欧线)期货延续强势表现,主力合约EC2408一举突破5000点并持续上涨,远月合约波动较大,在周三出现重挫后,周四强势收回失地。如何看待当前集运市场的表现?高涨势头是否会延续?

一德期货分析师车美超认为,主要受运力短缺与需求改善影响,船司涨价超预期兑现,标的指数SCFIS(欧线)随之大幅上涨,点燃市场多头情绪,叠加航运龙头继续宣涨7月运价,提振市场信心,EC盘面不断创出新高。

弘业期货分析师吴勇告诉记者,近期马士基、地中海航运先后宣涨7月运价,其欧线FAK价格远高于目前的市场成交价格。虽然在他看来完全落地的可能性不大,宣涨的主要目的是测试市场的价格接受度,但不得不承认这再次印证了中国出口欧洲货量积极的事实,并在很大程度上推涨了主力合约EC2408。

据海通期货航运研究负责人雷悦介绍,6月17日,马士基开放第27周试舱价格,上海至安特卫普开舱价格为大柜8000美元,低于其前期宣涨的9000美元水平,体现出试探心态。由于目前市场普遍的大柜运价接受度在7200~7400美元左右,且订舱需求主要集中在6月末,7月订舱需求未完全释放,叠加马士基近期上调退舱费抑制货代提前屯舱意愿,此轮马士基试舱开放在8000美元,市场的接受度一般。

在此背景下,6月19日,马士基公布中国至其他欧基港的舱位价格,其中上海至鹿特丹大柜报价7500美元,随着订舱增加,目前已经升至7778美元。“我们认为,马士基逐周开舱价格的起点有所不同,第24周、25周、26周、27周的大柜报价分别是6500美元、6800美元、8000美元、7500美元。除了第26周明显高于市场平均水平的报价,整体报价依然维持涨势。7500~7800美元的大柜报价更加理性,小幅高于当前的实际成交价格7200~7400美元,体现出现货价格的有序上涨。”她说。

此外,车美超表示,当前中东局势表现得更加复杂化,胡塞武装对在红海和阿拉伯海航行商船的袭击更加频繁,主流集装箱船常态化绕航持续延长,造成运力损失持续。近日欧洲主要海港爆发联合罢工事件导致物流延误,进一步加剧供应链压力,令本就紧张的运力“雪上加霜”,现货运价的上涨带动EC期价强势上行。

现货市场依旧供不应求

雷悦告诉记者,目前市场对高运价的接受度进一步提升,大柜报价从6月初6200美元持续提升至目前7200美元左右,现货舱位偏紧是当前支撑即期运费的核心因素。马士基作为第一家宣涨7月欧线运费的船司,将亚洲至欧洲基本港运价提至5000美元/TEU和9000美元/FEU,自7月1日开始生效;地中海航运跟涨7月运价,最新公告显示,7月1—14日亚洲至北欧FAK价格为6370美元/TEU和9800美元/FEU。在她看来,由于现货舱位偏紧且圣诞货物出口尚未完全开启,现货运费仍有上涨的空间,市场的接受度也会逐步有序提高。

现货运价方面,车美超表示,目前小柜报价区间在4225~6800美元,大柜报价区间在7225~9840美元。其中,马士基自7月1日起再度调升亚洲主要港口至欧基港FAK费率至5000美元/TEU和9000美元/FEU,20GP和40GP报价较6月中旬的执行价格提涨幅度分别为50%和38.5%。随后,地中海航运宣布自7月1日起提涨亚欧FAK费率至6370美元/TEU和9800美元/FEU,小柜报价逼近此前大柜的价格。

同时,最新的即期订舱报价显示,达飞7月初报价在4730美元/TEU和9060美元/FEU,赫伯罗特报价在4350美元/TEU和8500美元/FEU,海洋网联报价在6800美元/TEU和9000美元/FEU,东方海外报价在5000美元/TEU和9000美元/FEU。

“目前班轮公司舱位紧张,6月底仍有甩柜现象,7月初订舱情况较好,对运价构成一定支撑。”车美超表示,当前EC近月合约的主要驱动依旧为供需错配的基本面。最新数据显示,7月上海至北欧运力将收缩4.2%,航运旺季叠加圣诞备货提前,均对EC近月合约走势形成提振。

吴勇也指出,目前集运现货市场依然处于货量充足、供不应求的状态。现货指数虽涨幅收窄,但依然保持上扬,对EC盘面形成了强有力的支撑。最新的SCFI综合指数为3379.22美元/TEU,环比上涨6.10%;SCFI欧线为4179美元/TEU,较上期上涨5.8%。

6月17日,标的指数SCFIS欧线上涨10.8%至4688.53点,吴勇指出,此次发布的点数占EC2406交割结算价的33.3%,与上期SCFIS欧线的算术平均值为4459.2点,推动EC2406合约上行以实现期现收敛,目前他将该合约交割结算价预期上调至5100点附近。

EC远月合约波动加大

在吴勇看来,目前影响远月合约的因素主要有现货价格表现和中东局势变化两方面。一方面是集装箱即期运价往往“急涨缓跌”,船东在货量下滑的情况下会采用停航减速等手段主动调控运力,以支撑运价或控制运价下跌速度。因此,市场认为目前如此高的运价如果回落到“红海危机”爆发前的1000美元/TEU水平至少需要半年的时间。

另一方面是巴以和谈进程。6月10日,联合国安理会投票通过决议,呼吁在加沙地带实现立即、全面和彻底停火,随后美国政府向哈马斯施压,要求其接受美国总统拜登提出的“加沙地带停火协议第一阶段草案”,并不作任何修改。国际社会一致施压,促使以色列和哈马斯领导层在一定程度上转变了态度,引发6月11日EC期货大幅跳水,甚至出现跌停。

然而吴勇表示,即使以色列和哈马斯均接受了安理会的最新决议,也并不意味着加沙地带的和平将迅速实现。即便中东能够恢复平静,预计船司的复航从决策到第一艘集装箱穿越红海至少需要两个月的时间。车美超表示,EC远月合约受地缘政治因素的影响比较大,主要逻辑在于船司绕航对运价的支撑。同时,市场应继续关注现货运量情况,目前需求预期改善、货量表现充足,但远月合约需注意需求前置、运价提前透支的风险。此外,面对持续上涨的运价,低价值货物或将出现无法负担的风险。因此,船司的涨价落地情况有待进一步观察。

“后续来看,一方面近月合约估值上修带动远月合约在合理月差区间内进行贴水修复,但同时中东地缘局势潜在缓和机会,对当前维持高运价的基础形成松动,地缘局势仍是影响远月合约走势的重要因素,在这两个因素的共同作用下,EC远月合约仍会维持宽幅震荡态势。”雷悦说。

值得注意的是,6月20日盘后,上期能源发布关于调整集运指数(欧线)期货部分合约交易保证金比例和涨跌停板幅度的通知,宣布自2024年6月24日(周一)收盘结算时起, 集运指数(欧线)期货EC2502、EC2504合约的交易保证金比例由此前的17%调整为18%,涨跌停板幅度由此前的15%调整为16%。

另外,对于即将上市的合约EC2506做出了相应的安排。上期能源公告显示,自2024年6月25日(周二)交易起,集运指数(欧线)期货EC2506合约的交易保证金比例为18%,涨跌停板幅度为16%,首日涨跌停板幅度为其2倍。同时规定,非期货公司会员、境外特殊非经纪参与者、客户在集运指数(欧线)期货EC2506合约日内开仓交易的最大数量为100手;交易手续费调整为成交金额的万分之六,日内平今仓交易手续费调整为成交金额的万分之十二。

6月20日,EC盘面维持强劲走势,近月合约刷新上市以来最高点位。吴勇表示,按收盘价计算,主力合约EC2408上涨6.24%至5297.9点,虽然日线级别已经扭转前期价量背离的状况,但从小级别看,投资者需警惕短期快速上涨后的大幅回调风险。

从资金情况来看,仅主力合约单日流入资金高达2.61亿元,且6月以来均维持在该水平;盘面沉淀资金突破48亿元,回归到2023年12月红海商船遇袭消息发酵初期EC主力合约的沉淀资金水平。另外,盘面交投活跃度保持在较高水平。

就近月合约而言,吴勇表示,考虑到船东提涨7月欧线运价及集装箱即期运价“急涨缓跌”的特征,建议投资者短期观望、不宜布空,中期关注超跌带来的做多机会。远月合约面临的流动性风险大、不确定因素多,因此交易难度高,但外贸企业可关注超跌入场套保的机会,锁定未来出口运费。

雷悦认为,在后续需求见顶回落的背景下,EC远月合约存在更大的调整压力。不过从目前来看,长协货运量依然健康,现货舱位紧张,短期运费仍具有上涨空间,但是全球航线运费普涨的格局将告一段落,欧线运费到了考验自身基本面的时刻,后续需观察需求端的支撑力度,尤其是旺季中后期可能出现的拐点。

不过车美超认为,在供需基本面改善前,可以继续维持偏多思路对待,预计今年的航运旺季或将延后一个月左右,运价拐点或将出现在10月。

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:张靖笛 网上股票配资公司